1) 미국 경기 냉각

2) 유럽 경기 회복

3) 중국 경기 회복

연초 이후 바뀐 현재 마켓의 컨센서스는 1)~3) 정도 인것 같다.

1) 미국 경기에 대한 자신감 (=강한 노동지표)

2) 유럽 경기 반등

3) 중국 부동산 회복 우려

#미국

미국의 강한 노동지표는 당장의 미국 경기가 강하다는 반증이 될 수 있지만..

이는 달리 말하면, 강한 노동지표로 인해 더 중요한 물가가 쉽사리 잡히지 않고 있다는 뜻이다.

저가소비재(공산품), 에너지 항목들의 반등 뿐 아니라 Sticky한 핵심 물가항목들의 (임금, 집 값, 대중교통비, 유틸리티 비용 등) 상승 추세가 아직까지는 잡히질 않고 있다고 한다.

당분간 Fed는 이러한 물가를 길들이기(?) 위해 계속 강한 매파적인 움직임을 보여줄 수 밖에 없지 않나 싶다.

하지만, 물가 상승 추세가 확실히 낮아지고는 있으며, 최근 원자재 가격 폭락으로 인해 4월 PPI지수는 큰 폭의 MoM 마이너스 역성장을 보여주지 않을까 한다.

순차적으로 CPI, 금리 인상 사이클도 2H23부터는 확실히 냉각되지 않을까 한다.

#유럽

이번 겨울 이상고온 현상으로 인해 유럽은 에너지 위기 국면에서 벗어나 회복국면에 진입했음과 동시에 중국의 빠른 경기재개로 유럽의 중요 관광 biz가 재개될 예정이라고 한다.

#중국

#중국

연초 예상과 달리 중국의 소비심리 회복이 지연되고 있다고 하며,

2년간의 경기봉쇄로 인해 그 동안 지연됐던 건설, 인프라 PJT 완공을 우선시하면서 신규착공건수는 상대적으로 줄어들고 있다고 한다.

신규착공건수가 줄어듦과 동시에 건설,인프라 성수기인 3월 양회를 앞둔 재고축적기간이 겹치면서 중국의 메탈 재고는 재차 상승하며 최근 원자재 가격이 잠시 주춤하는 모습을 보여주고 있지만..

2년간의 경기봉쇄로 인해 그 동안 지연됐던 건설, 인프라 PJT 완공을 우선시하면서 신규착공건수는 상대적으로 줄어들고 있다고 한다.

신규착공건수가 줄어듦과 동시에 건설,인프라 성수기인 3월 양회를 앞둔 재고축적기간이 겹치면서 중국의 메탈 재고는 재차 상승하며 최근 원자재 가격이 잠시 주춤하는 모습을 보여주고 있지만..

이는 단기적인 조정 정도로 해석하는게 맞지 않나 싶다.

중국의 Mysteel에 따르면

1월 중국 신규착공 프로젝트 11,635건 (+189.5% MoM).

투자규모 93,819.2억위안 (+243.7% YoY, +93.0% YoY).

투자규모 93,819.2억위안 (+243.7% YoY, +93.0% YoY).

정도로 양호한 수치로 해석되며,

중국 내 국무원 직속 싱크탱크 사회과학원에서는 올해 23년 중국 경제는 소비보다는 재정확대를 통한 투자가 성장을 견인해 6% 성장을 기대한다고 한다.

종합해보면,

올해 각 국의 경기상황은 아래와 같은 국면이 아닐까 생각해 본다.

미국 Contraction->Recovery

유럽 Contraction->Recovery

중국 Recovery->Expansion

2023년은 (중국 주도로) 경기가 확장기에 접어들면서 글로벌 원자재 수요는 점점 올라 올 수 밖에 없지 않나 싶다.

#2006-2008년 원자재 슈퍼 사이클

올해 각 국의 경기상황은 아래와 같은 국면이 아닐까 생각해 본다.

미국 Contraction->Recovery

유럽 Contraction->Recovery

중국 Recovery->Expansion

2023년은 (중국 주도로) 경기가 확장기에 접어들면서 글로벌 원자재 수요는 점점 올라 올 수 밖에 없지 않나 싶다.

#2006-2008년 원자재 슈퍼 사이클

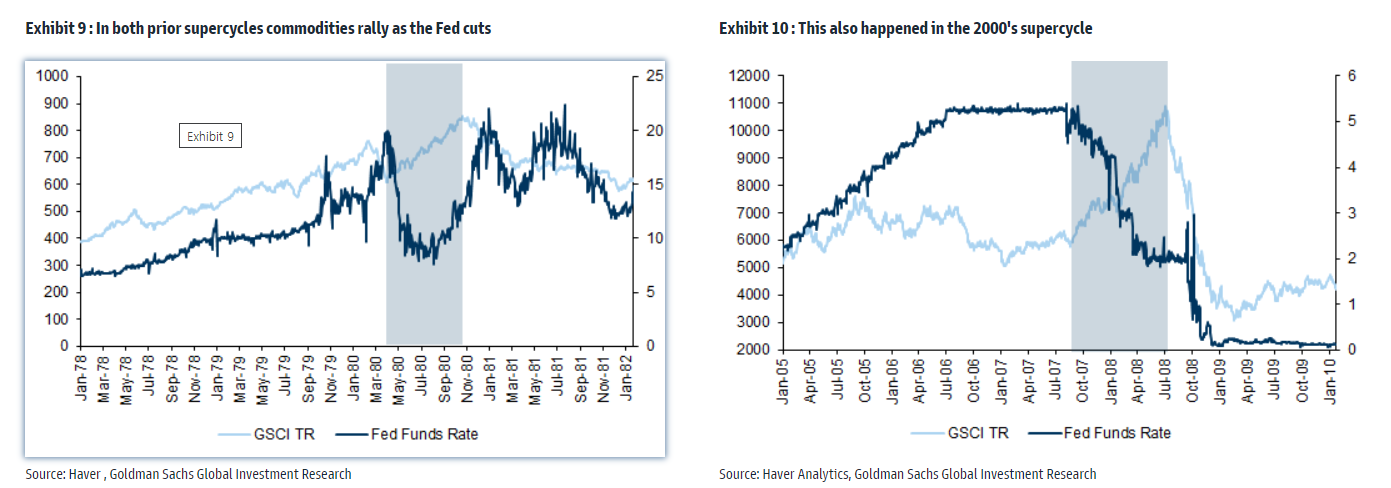

- 과거 원자재 슈퍼사이클인 2006-2007년에도 지금 현 상황과 매우 비슷했다고 한다.

- 2006년말 연준이 금리를 450bp 인상을 단행 한 이후 경기 침체 우려 (수요위축)로 원자재 재고를 상당히 옅게(?) 쌓아두고 있었다고 한다.

- 여기에, 예상과 달리 따듯한 겨울로 인해 유가는 $77불에서 $52불로 하락했었다고 한다.

- 유가가 안정되자, 연준이 금리 인상을 중단했었고 그 시점에 중국은 적극적으로 경기를 부양시켜 $ 달러는 -12% 하락한 반면 원자재가격은 거의 두배로 뛰었었다고 한다.

- 2008년 초 연준의 금리를 인하하기 시작했었고, 이는 다시 중국 부양책의 원자재 수요가 맞물려 원자재 가격이 다시 폭등하기 시작했었다고 한다.

- 원자재 가격의 폭등이 2008년 미국이 그동안 두려워했었던 경기침체의 시작이었다고 한다

#금(gold)

- 강한 미국의 고용시장(=미국경제)으로 인해 금리인상 기대감이 되살아놨다고 한다.

- 이에, 실질금리에 대한 기대치는 올라가 미국 달러 수요는 증가한 반면, 금에 대한 투자매력도는 반감되었다고 한다.

- 하지만, 중장기적으로 금 강세의 진정한 동력은 중국, 인도 그외 국가의 경기가 회복됨의 좌우될 가능성이 높다고 한다.

- 세계 양대 금 구매자인 중국 인도의 구매력이(CNY, INR) 향상됨에 따라 양 국가의 중앙은행은 더욱 공격적으로 금을 매수할 것이라고 하며,

- 양 대국의 경기가 확장됨에 따라 지정학적 위험이 지속될 것이며 이에 따라 그 외 국가들의 금 구매 수요도 부추길 것이라고 한다.

- 2006년말 연준이 금리를 450bp 인상을 단행 한 이후 경기 침체 우려 (수요위축)로 원자재 재고를 상당히 옅게(?) 쌓아두고 있었다고 한다.

- 여기에, 예상과 달리 따듯한 겨울로 인해 유가는 $77불에서 $52불로 하락했었다고 한다.

- 유가가 안정되자, 연준이 금리 인상을 중단했었고 그 시점에 중국은 적극적으로 경기를 부양시켜 $ 달러는 -12% 하락한 반면 원자재가격은 거의 두배로 뛰었었다고 한다.

- 2008년 초 연준의 금리를 인하하기 시작했었고, 이는 다시 중국 부양책의 원자재 수요가 맞물려 원자재 가격이 다시 폭등하기 시작했었다고 한다.

- 원자재 가격의 폭등이 2008년 미국이 그동안 두려워했었던 경기침체의 시작이었다고 한다

#금(gold)

- 강한 미국의 고용시장(=미국경제)으로 인해 금리인상 기대감이 되살아놨다고 한다.

- 이에, 실질금리에 대한 기대치는 올라가 미국 달러 수요는 증가한 반면, 금에 대한 투자매력도는 반감되었다고 한다.

- 하지만, 중장기적으로 금 강세의 진정한 동력은 중국, 인도 그외 국가의 경기가 회복됨의 좌우될 가능성이 높다고 한다.

- 세계 양대 금 구매자인 중국 인도의 구매력이(CNY, INR) 향상됨에 따라 양 국가의 중앙은행은 더욱 공격적으로 금을 매수할 것이라고 하며,

- 양 대국의 경기가 확장됨에 따라 지정학적 위험이 지속될 것이며 이에 따라 그 외 국가들의 금 구매 수요도 부추길 것이라고 한다.

#원자재 과소투자

- 지난 사이클과 달리 최근 원자재 가격의 급등에도 불구하고 아직까지 에너지, 메탈에 대한 실질 설비투자는 상승하지 않고 오히려 정반대로 하락하고 있다고 한다.

- Green energy에 대한 투자는 늘어났지만, Green energy Transition을 가능케할 중요한 구리와 같은 금속에 대한 Brown dirty 투자는 너무 적게 이뤄지고 있다고 한다.

- 지난 10년간동안 글로벌 재생가능 에너지에 투자된 비용은 약 $3.8bn이지만, 이는 우리의 화석 에너지 의존도를 약 1%밖에 낮추지 못했다고 한다, (82%->81%)

- 즉, 탄소경제에 대한 막대한 투자 없이는 재생가능에너지, Green energy로의 전환도 불가능하다고 한다.

#oil

다들 중국 경기 반등에 따른 Demand full oil 가격 상승을 예측하는 것 같지만, 사실상 난 반대로 본다.

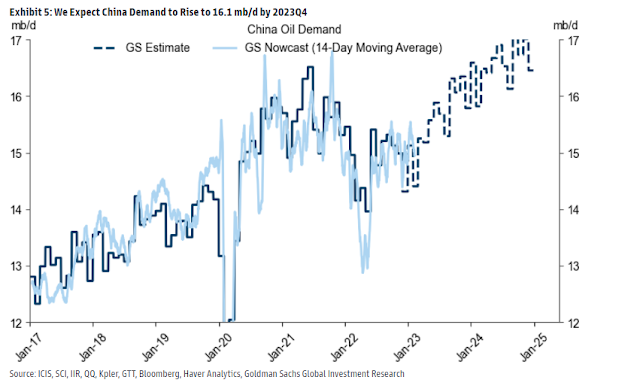

2022.12월 기준 중국의 일일 원유 수요량은 약 15.9m b/d정도 라고 한다.

중국 경기 반등으로 인해 중국 원유 수요가 약 16.1m ~16.3m b/d 정도로(?) 상승한다 손 치더라도 약 20-40만 b/d정도 이다.

2022.12월 기준 중국의 일일 원유 수요량은 약 15.9m b/d정도 라고 한다.

중국 경기 반등으로 인해 중국 원유 수요가 약 16.1m ~16.3m b/d 정도로(?) 상승한다 손 치더라도 약 20-40만 b/d정도 이다.

주요 산유국 중 나이지리아는 그동안의 내전으로 쿼터 160만 b/d를 채우지 못하고 110만 b/b에 머물고 있었는데, 이제 그 동안의 내전이 마무리되고 +50만 b/d 생산이 추가될 예정이라고 한다.

러시아도 EU의 금수조취로 인해 공급량을 줄이겠다고는 했지만, 사실상 추가 생산을 진행했다고하며, 당연 이는 통계에 잡히지는 않을 가능성이 있지 않나 싶다.. (인도,중국,남미향..)

이에 최근 미국의 SPR 방출이 다시 시작된다고 하니

23년 원유시장은 초과공급 상황이 지속되지 않나 싶다.

#결론

1) 역사적으로 낮은 레벨의 원자재 재고

2) 제한적인 잉여 생산능력

3) 경기확장에 따른 원자재(메탈) 수요 반등

1)~3) 요인으로 인해 다시 한번의 원자재 사이클이 도래할 날이 멀지 않았다고 한다.